Carmignac Portfolio Merger Arbitrage: Lettera dei Gestori

Caro investitore,

nel corso del terzo trimestre del 2023, il Fondo Carmignac Portfolio Merger Arbitrage Plus ha registrato una performance pari a +1,48% per la quota I in euro. Questa performance positiva è principalmente riconducibile alla forte riduzione della “pressione antitrust” recentemente esercitata su una serie di operazioni emblematiche di fusione e acquisizione.

Durante il primo semestre del 2023, la FTC, l’autorità statunitense garante della concorrenza, e la CMA, la sua omologa britannica, avevano infatti annunciato la decisione di bloccare l’acquisizione da 68 miliardi di dollari di Activision da parte di Microsoft, temendo un abuso di posizione dominante nel segmento del cloud gaming. Anche un’altra operazione, questa volta nel settore farmaceutico, è entrata nel mirino della FTC, ovvero l’acquisizione da 27 miliardi di dollari di Horizon Therapeutics da parte di Amgen. L’autorità garante della concorrenza aveva stimato che Amgen avrebbe potuto proporre ai propri clienti un’offerta combinata che integrasse i suoi prodotti con quelli più innovativi di Horizon Therapeutics, con il conseguente effetto di bloccare l’eventuale concorrenza futura in alcuni segmenti di mercato. Infine, altre due operazioni che comportavano anch’esse un rischio concorrenziale, l’acquisizione di Nuvasive da parte di Globus Medical (4 miliardi di dollari) e quella di Seagen da parte di Pfizer (41 miliardi di dollari), hanno registrato un aumento del loro sconto, per effetto contagio, nel corso del secondo trimestre.

Negli Stati Uniti, quando la FTC decide di bloccare un’operazione di fusione e acquisizione, il caso deve essere sottoposto a un giudice d’impresa che ascolta le argomentazioni di ciascuna delle parti, l’autorità garante della concorrenza da un lato e l’acquirente dall’altro, prima di prendere una decisione. Nel caso di Activision, il giudice ha deciso in tempi brevi di autorizzare l’operazione viste le misure proposte da Microsoft per rispondere ai timori della FTC nel segmento del cloud gaming. Nel caso di Horizon Therapeutics, la cui posizione giuridica era ancora più debole, la FTC ha preferito sospendere la richiesta di processo e negoziare un accordo direttamente con Amgen. Per quanto riguarda la CMA, in un modo piuttosto insolito, ha deciso di riconsiderare la propria decisione di bloccare Activision, a seguito degli sviluppi giuridici negli Stati Uniti.

Queste notizie positive per chi effettua arbitraggi hanno indotto la contrazione degli sconti su Activision e Seagen. Le operazioni Nuvasive e Horizon Therapeutics sono state finalmente chiuse come previsto nel corso del terzo trimestre. Queste quattro operazioni sono state quelle che hanno contribuito principalmente (per quasi il 40% del totale) alla performance del Fondo nel corso del periodo.

Al contrario, il fallimento di due operazioni ha ridotto la performance del Fondo. Da un lato, pochi giorni prima della chiusura dell’operazione, MaxLinear ha deciso di recedere dall’acquisizione di Silicon Motion Technology, ritenendo che la società target non avesse rispettato i propri impegni contrattuali. Dall’altro lato, non essendo riuscita a ottenere l’autorizzazione da parte dell’autorità cinese garante della concorrenza nei tempi previsti, Intel ha abbandonato il progetto di acquisizione di Tower Semiconductor. Complessivamente, queste due operazioni hanno penalizzato di quasi l’11% la performance trimestrale del Fondo.

Infine, va sottolineato un aumento della volatilità sugli sconti relativi a Irobot, Capri Holding o JSR, un fattore che ha anch’esso penalizzato la performance trimestrale, ma in misura minore.

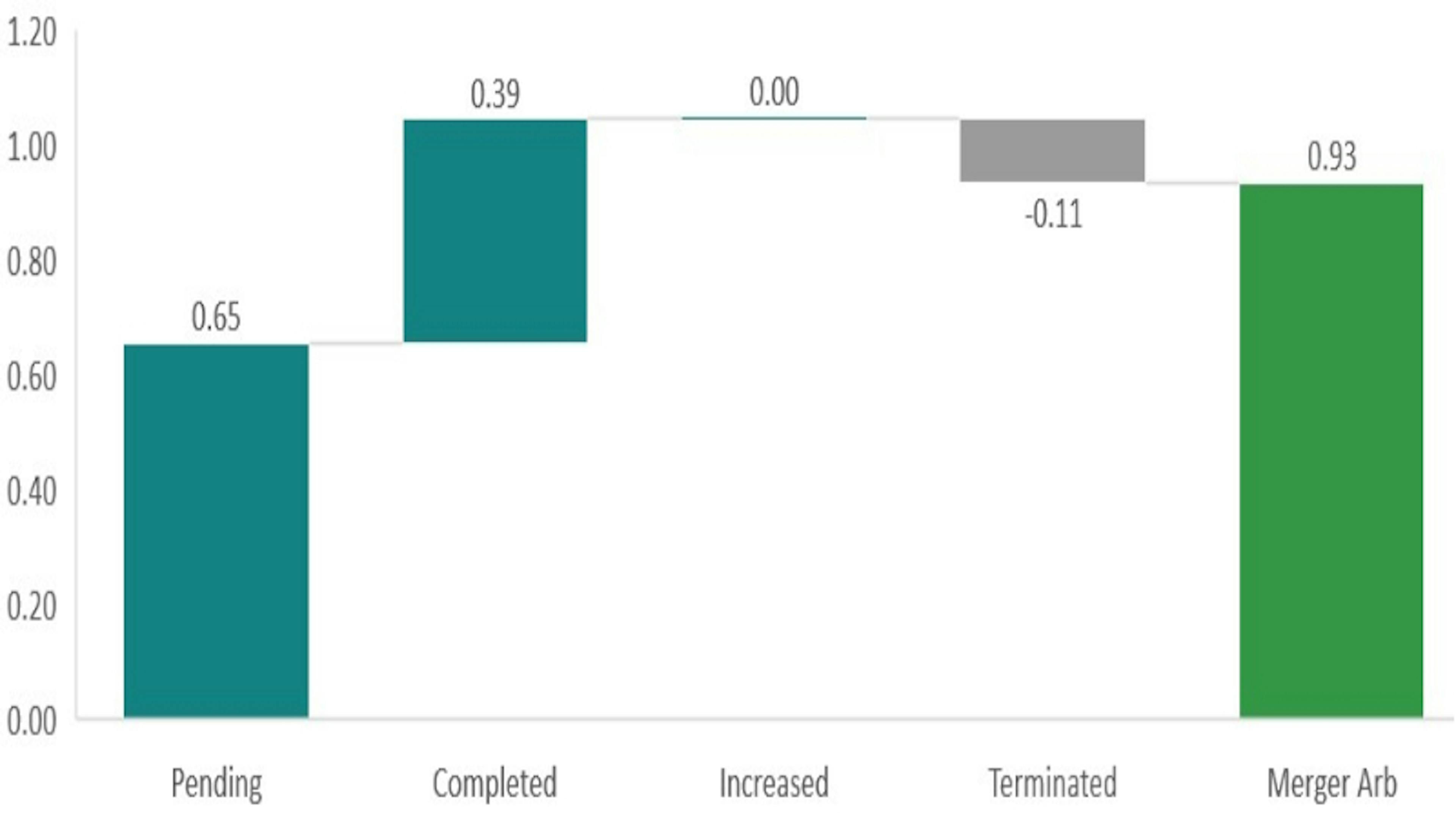

Un altro modo per determinare la ripartizione della performance del Fondo è quello di valutare lo stato dell’operazione alla fine del periodo. Infatti, un’offerta di acquisizione può essere o:

- in corso: l’operazione non si è ancora conclusa poiché tutte le condizioni sospensive non sono state ancora revocate;

- chiusa: l’operazione si è conclusa secondo le condizioni iniziali;

- migliorata: l’acquirente ha aumentato il prezzo dell’offerta, oppure una controparte terza è intervenuta con un’offerta superiore;

- abbandonata: l’operazione è fallita.

In base a questa metodologia, si ottiene la seguente tabella di attribuzione di performance.

Attribuzione della performance lorda di Carmignac Portfolio Merger Arbitrage nel terzo trimestre del 2023

Ad esempio, la contrazione degli sconti sulle operazioni ancora in corso, come nel caso di Activision e Seagen, contribuisce alla performance della barra “Pending”. Le operazioni come nel caso di Horizon Therapeutics e Nuvasive si trovano nella seconda colonna, e i due fallimenti delle operazioni Silicon Motion Technology e Tower Semiconductor nella quarta colonna. Poiché l’attuale contesto di mercato non è particolarmente favorevole ai rilanci sui mercati azionari, la terza barra “Increased” non ha apportato alcun contributo alla performance trimestrale.

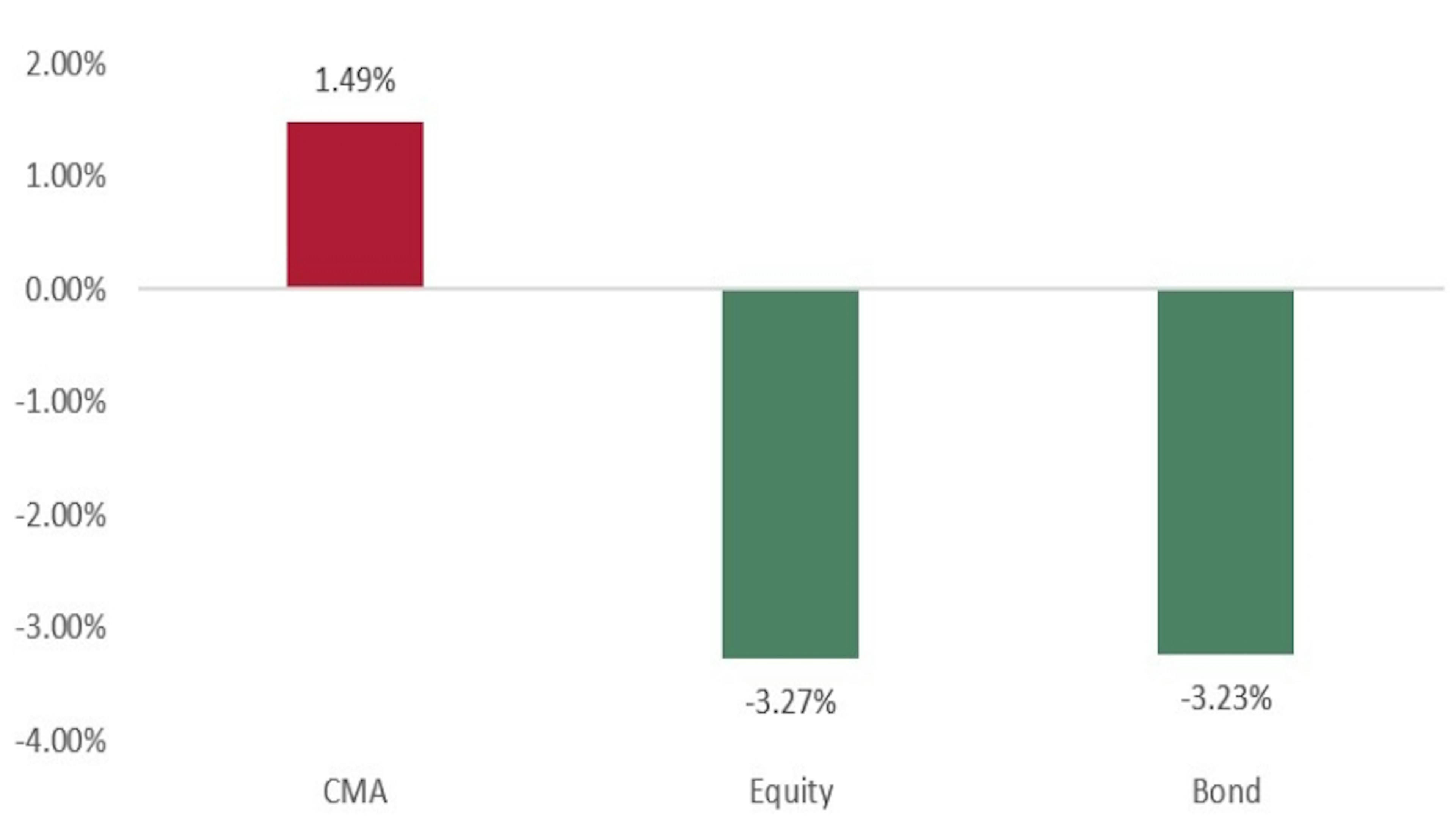

Ultimo aspetto significativo del trimestre: la buona decorrelazione della performance del Fondo rispetto alle azioni e alle obbligazioni. Il nostro Fondo di “merger arbitrage” è infatti riuscito a registrare una performance positiva in un contesto di mercato più complesso per queste due asset class.

Performance di Carmignac Portfolio Merger Arbitrage rispetto alle azioni e alle obbligazioni nel terzo trimestre del 2023

Per quanto riguarda l’attuale contesto di fusioni e acquisizioni, nel corso del terzo trimestre del 2023 sono state annunciate 66 operazioni idonee per il nostro portafoglio negli Stati Uniti, in Europa e in Asia. Questo dato è in linea con la media registrata negli ultimi quattro trimestri. Come di consueto, gli Stati Uniti restano il mercato principale con il 55% del totale, mentre l’Europa e l’Asia rappresentano rispettivamente il 28% e il 17%. L’entità media delle operazioni si attesta a 3,9 miliardi di dollari negli Stati Uniti, rispetto a circa 1,0 miliardo di dollari in Europa e in Asia.

Alcune particolarità per area geografica:

- Negli Stati Uniti, i settori della sanità e dei materiali di base rappresentano il 41% del totale delle operazioni espresse in dollari;

- in Europa, il Regno Unito resta il mercato principale, con il 41% del totale;

- in Asia, il 43% delle operazioni viene annunciato nel settore dei materiali di base.

Questo flusso, di circa 20 operazioni al mese, ci consente di rinnovare regolarmente le operazioni in uscita dal portafoglio, e di mantenere quindi tassi di investimento e una diversificazione in linea con i nostri obiettivi di gestione.

Nel corso del trimestre, abbiamo osservato un trend interessante ma che ovviamente deve ancora essere confermato: il ritorno delle operazioni di entità significativa (ovvero superiore a 10 miliardi di dollari) negli Stati Uniti. A settembre, dopo la fusione nel settore del packaging tra Westrock e Smurfit Kappa per 21 miliari di dollari, Cisco ha annunciato l’acquisizione di Splunk, società di software, per 28 miliardi di dollari.

Questo fenomeno è probabilmente riconducibile ai recenti tentativi falliti da parte della FTC di bloccare le operazioni di portata significativa in settori importanti, come quello tecnologico o sanitario. La riduzione della “pressione antitrust” dovrebbe ridare fiducia ai potenziali acquirenti, aumentando così il flusso delle operazioni future. All’inizio di ottobre, è stata annunciata un’altra operazione nel settore petrolifero con l’acquisizione di Pioneer Natural Resources da parte di Exxon Mobil per 68 miliardi di dollari.

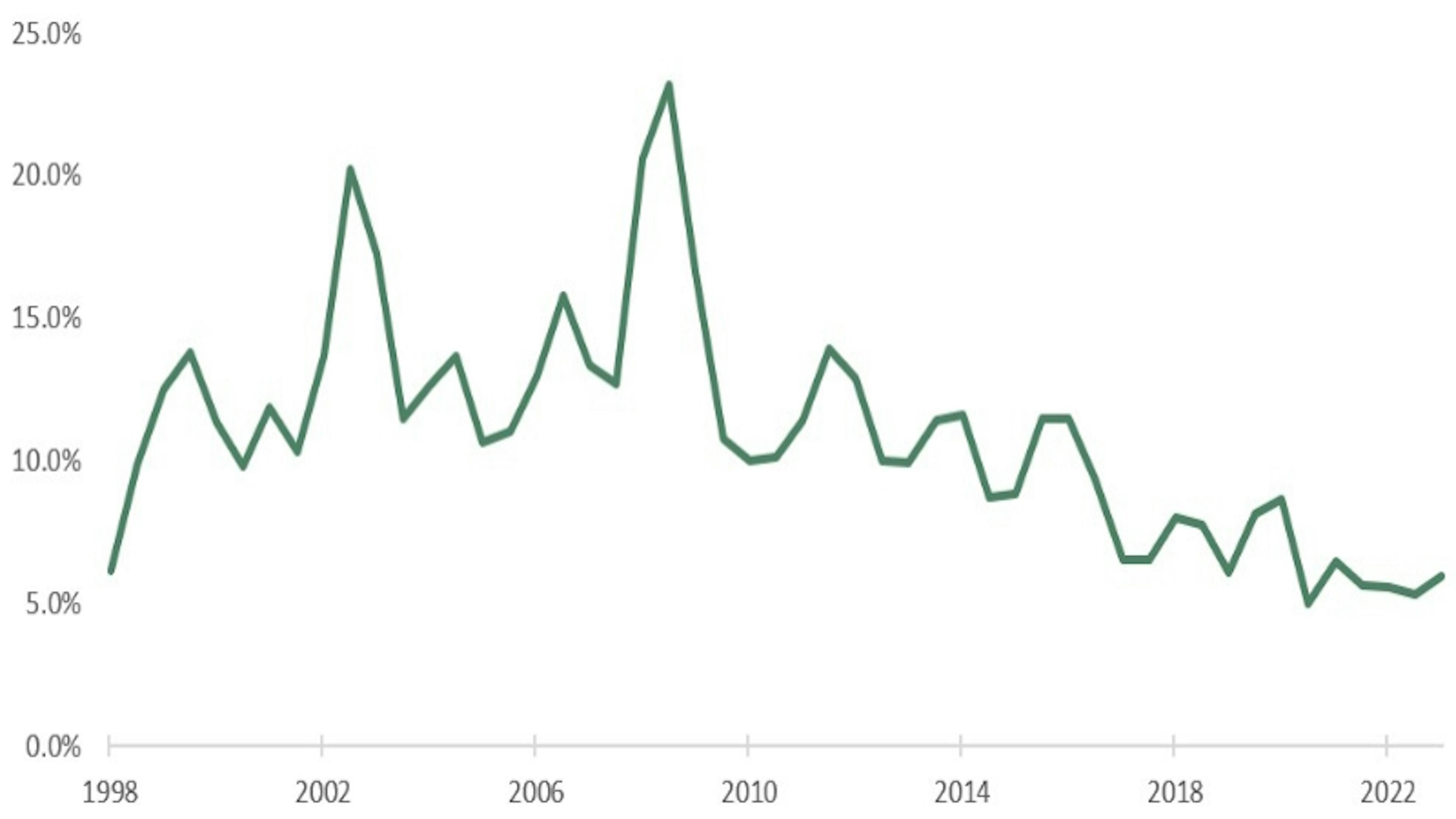

Nonostante abbiamo registrato due operazioni fallite all’interno del nostro portafoglio nel corso del terzo trimestre, va sottolineato che questo tasso resta basso rispetto agli standard storici, come evidenziato nel grafico seguente.

Tasso di operazioni fallite negli Stati Uniti negli ultimi 25 anni

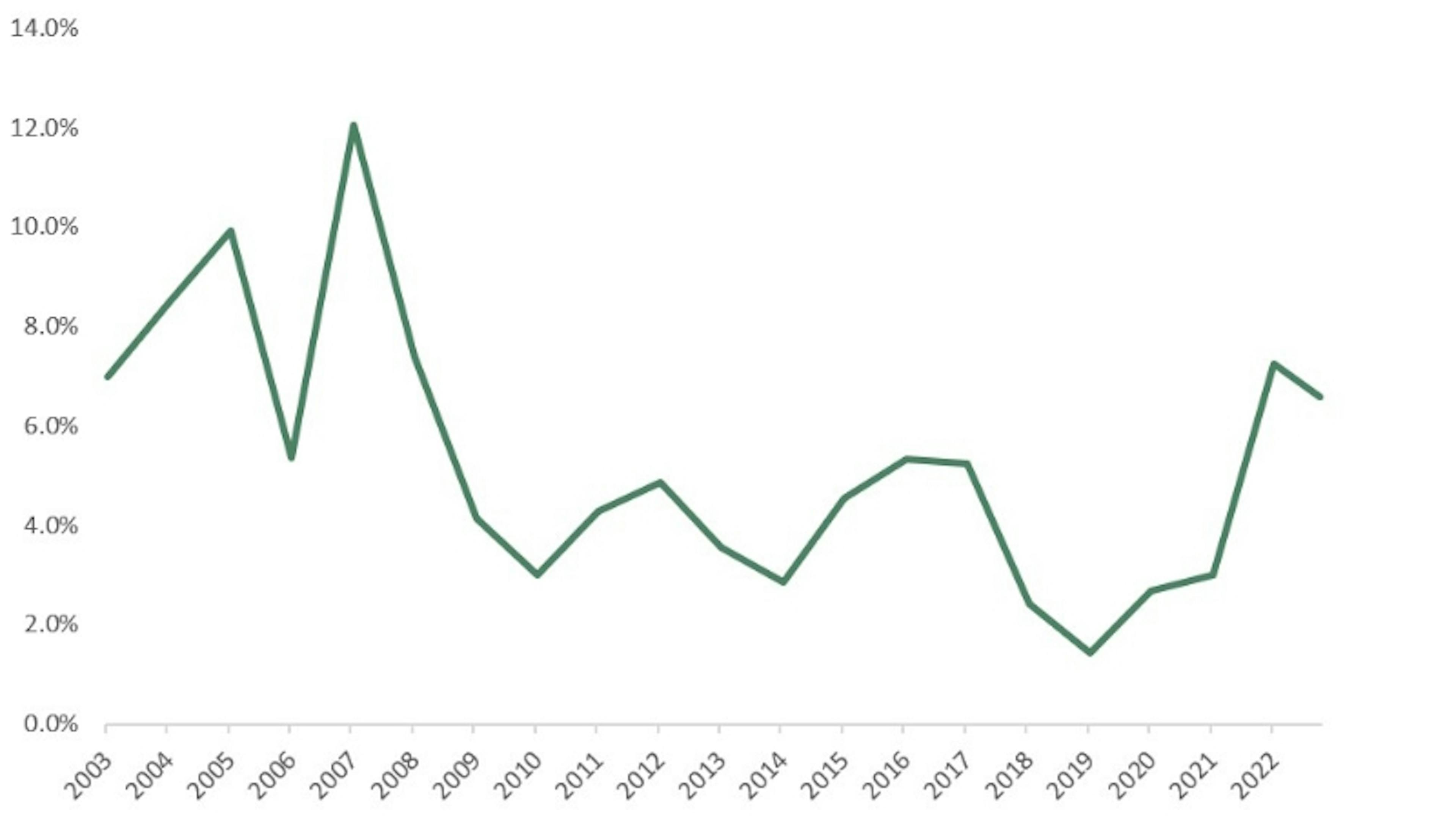

Infine, gli sconti di “merger arbitrage”, che avevano beneficiato del rialzo dei tassi di interesse e della rivalutazione del premio per il rischio a partire dal 2021, si sono mantenuti a livelli molto soddisfacenti alla fine di settembre, come mostrato dal grafico seguente.

Spread medio lordo di M&A negli Stati Uniti

In sintesi, restiamo molto fiduciosi nel fatto che il contesto di fusioni e acquisizioni possa offrirci molte opportunità per generare alfa nel corso dei prossimi trimestri.

Vi auguriamo un ottimo autunno!

Carmignac Portfolio Merger Arbitrage

Strategia difensiva incentrata sulle opportunità di arbitraggio su fusioni e acquisizioniConsulta la pagina del FondoCarmignac Portfolio Merger Arbitrage A EUR Acc

- Periodo minimo di investimento consigliato

- 3 anni

- Livello di rischio*

- 2/7

- Classificazione SFDR**

- Articolo 8

*Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. **Il Regolamento SFDR (Regolamento sull’informativa di sostenibilità dei mercati finanziari) 2019/2088 è un regolamento europeo che impone agli asset manager di classificare i propri fondi in tre categorie: Articolo 8: fondi che promuovono le caratteristiche ambientali e sociali, Articolo 9 che perseguono l'investimento sostenibile con obiettivi misurabili o Articolo 6 che non hanno necessariamente un obiettivo di sostenibilità. Per ulteriori informazioni consultare: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=it. Per le informazioni relative alla sostenibilità ai sensi del Regolamento SFDR si prega di prendere visione del prospetto del oppure fondi delle pagine del sito web di Carmignac dedicate alla sostenibilità fondo https://www.carmignac.it/it_IT/i-nostri-fondi).

Principali rischi del Fondo

Costi

- Costi di ingresso

- 1,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo.

- Costi di uscita

- Non addebitiamo una commissione di uscita per questo prodotto.

- Commissioni di gestione e altri costi amministrativi o di esercizio

- 0,96% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno.

- Commissioni di performance

- 20,00% quando la classe di azioni supera l'Indicatore di riferimento durante il periodo di performance. Sarà pagabile anche nel caso in cui la classe di azioni abbia sovraperformato l'indice di riferimento ma abbia avuto una performance negativa. La sottoperformance viene recuperata per 5 anni. L'importo effettivo varierà a seconda del rendimento del tuo investimento. La stima dei costi aggregati di cui sopra include la media degli ultimi 5 anni o dalla creazione del prodotto se inferiore a 5 anni.

- Costi di transazione

- 0,30% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto.

Performance annualizzata

| Carmignac Portfolio Merger Arbitrage | 2.5 |

| Carmignac Portfolio Merger Arbitrage | - | - | + 3.5 % |

Fonte: Carmignac al 28 mar 2024.

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore)

Recenti analisi

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Aggiornamento sui fondi – Carmignac Investissement

Aggiornamento sui fondi – Carmignac Sécurité

Aggiornamento sui fondi – Carmignac Patrimoine

Comunicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Esso non intende fornire consulenza fiscale, giuridica o contabile e non deve essere utilizzato in tal senso. Il presente documento viene fornito unicamente a scopo informativo e non deve essere utilizzato per valutare la convenienza di un investimento in titoli o partecipazioni in esso illustrati né per qualsivoglia altra finalità. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso. Esse sono aggiornate alle data di redazione del presente documento e sono tratte da fonti proprietarie e non proprietarie ritenute affidabili da Carmignac. Non sono necessariamente esaustive o accurate. Di conseguenza, Carmignac, i suoi dirigenti, dipendenti o agenti non ne garantiscono l’accuratezza o l’affidabilità e declinano ogni responsabilità in caso di errori e omissioni (compresa la responsabilità verso terzi in caso di negligenza).

Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). Il rendimento può aumentare o diminuire a causa di oscillazioni valutarie per le quote senza copertura valutaria.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Il riferimento a titoli o strumenti finanziari specifici è riportato a titolo meramente esemplificativo per illustrare titoli attualmente o precedentemente presenti nei portafogli dei Fondi della gamma Carmignac. Tale riferimento non è volto pertanto a promuovere l’investimento diretto in detti strumenti né costituisce una consulenza di investimento. La Società di Gestione ha la facoltà di effettuare transazioni con tali strumenti prima della pubblicazione della comunicazione. I portafogli dei Fondi Carmignac possono essere modificati in qualsiasi momento. Scala di Rischio del KID (documento contenente le informazioni chiave). Il rischio 1 non significa che l'investimento sia privo di rischio. Questo indicatore può evolvere nel tempo. L’orizzonte di investimento raccomandato si intende come periodo minimo e non è una raccomandazione a vendere allo scadere di tale periodo.

Morningstar Rating™ : © Morningstar, Inc. Tutti i diritti riservati. Le informazioni contenute nel presente documento sono di proprietà esclusiva di Morningstar e/o dei suoi fornitori di contenuti, non possono essere copiate né distribuite e non se ne garantisce l’accuratezza, la completezza o l’attualità. Morningstar e i suoi fornitori di contenuti non sono responsabili di eventuali danni o perdite derivanti dall'uso di tali informazioni. Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi.

Il presente documento non è rivolto a soggetti in giurisdizioni dove (a causa della nazionalità, residenza o altro di tale soggetto) il documento o la disponibilità di tale documento sono vietati. I soggetti ai quali si applicano tali divieti non devono avere accesso al presente documento. L’imposizione fiscale dipende dalla situazione del singolo investitore. I Fondi non sono registrati per la distribuzione al dettaglio in Asia, Giappone, Nordamerica e Sudamerica. I Fondi Carmignac sono registrati a Singapore nel quadro del regime estero limitato (rivolto esclusivamente a clienti professionali). I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). Il KID deve essere consegnato al sottoscrittore prima della sottoscrizione. Leggere il KID prima della sottoscrizione. I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. I Fondi presentano un rischio di perdita di capitale.

Carmignac Portfolio fa riferimento ai comparti Carmignac Portfolio SICAV, una società di investimento di diritto lussemburghese e conforme alla Direttiva UCITS. I Fondi sono fondi comuni di investimento disciplinati dalla legge francese (FCP) conformi alla Direttiva UCITS o AIFM. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento.

Italia: I prospetti, KID e rapporti di gestione annuali del Fondo sono disponibili sul sito www.carmignac.it o su semplice richiesta alla Società di Gestione. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.

In Svizzera, i prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale a Nyon / Svizzera, Route de Signy 35, 1260 Nyon. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6.