Fund Focus

![[Main Media] [Flash Note] [CP] Coloured buildings Carmignac Patrimoine](https://carmignac.imgix.net/uploads/article/0001/05/7dbc9184f5a55630cf58e292377f78eb1c2de428.jpeg?auto=format%2Ccompress)

Carmignac Patrimoine: Lettera del Gestore

- Data di pubblicazione

-

Lunghezza

5 minuto/i di lettura

Contesto di mercato

Nella nostra relazione precedente scrivevamo: “Una vittoria dei Democratici alla Casa Bianca e al Senato sgombrerebbe il campo a un ampio piano pluriennale di stimoli orientato alla domanda.” Quella vittoria è ormai una realtà, e ha posto le basi per un approccio più keynesiano incentrato su tre aspetti fondamentali: un piano infrastrutturale legato alla transizione energetica, la ridistribuzione della ricchezza al ceto medio, con politiche che spaziano dall’istruzione alla sanità, e una maggiore regolamentazione dei giganti della tecnologia. I politici statunitensi affronteranno queste problematiche nel tempo, mentre la pandemia richiede ormai un nuovo pacchetto di aiuti che includa sostegni economici alle famiglie a basso reddito, un’estensione delle indennità di disoccupazione e aiuti federali ai governi statali. Nel frattempo, a dicembre la Banca Centrale Europea ha soddisfatto le aspettative del mercato riguardo all’entità delle misure supplementari di quantitative easing. La Banca ha prorogato gli acquisti di asset per altri quindici mesi, al fine di coprire un’ampia offerta di obbligazioni prevista per tutto il primo trimestre del 2022 e “per preservare condizioni di finanziamento favorevoli”. D’ora in poi la BCE interverrà più per mantenere stabili i rendimenti che per abbassarli.

Il costante sostegno delle Banche Centrali e dei governi ha continuato ad alimentare la ripresa sui mercati azionari. È stata trainata dalle azioni growth dopo i minimi registrati a marzo. Tuttavia, negli ultimi mesi dell’anno le azioni value hanno registrato un forte rimbalzo, sia nell’universo sviluppato che emergente. Infatti, a novembre la notizia di un vaccino contro il Covid 19 ha impresso ulteriore impulso ai mercati. A seguito di questa notizia, i titoli che nel 2020 avevano registrato un maggiore rallentamento, in particolare compagnie aeree, banche e aziende del settore energetico, si sono fortemente ripresi, riducendo parzialmente la sottoperformance realizzata rispetto alle azioni growth.

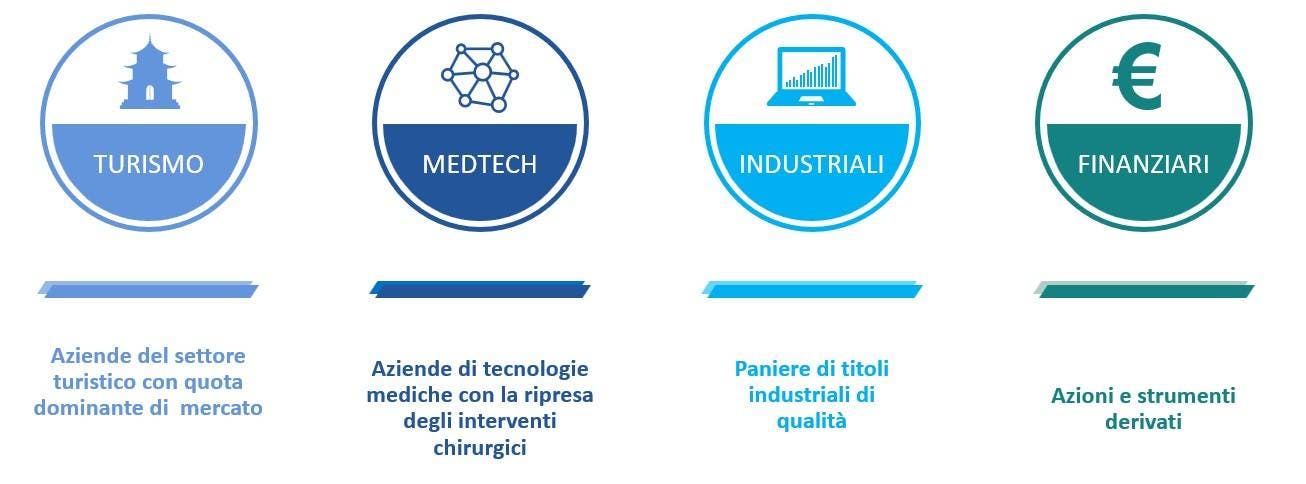

Allocazione del portafoglio

Nel trimestre, sul fronte azionario il Fondo ha beneficiato della propria esposizione geografica, ampia e diversificata. In particolare le nostre posizioni di forte convinzione in Cina si sono apprezzate in modo significativo, determinando la sovraperformance rispetto all’indice di riferimento. Inoltre il nostro approccio di investimento, incentrato sulla crescita secolare, ha continuato a conseguire risultati positivi, come dimostrato dai profitti realizzati in ambito tecnologico, healthcare e dei consumi. In questi settori siamo riusciti a generare alpha significativo, grazie ad alcune tematiche a lungo termine su cui ci stiamo focalizzando. Tra queste figura il cambiamento climatico, che ci ha spinti a investire in società produttrici di auto elettriche e di batterie, in particolare in Cina. Infine, ad aprile e a maggio abbiamo introdotto in portafoglio titoli che a nostro avviso erano stati fortemente penalizzati dalla crisi, ma che potrebbero essere favoriti dalla costante ripartenza delle economie. Tra questi, Amadeus, un provider IT spagnolo per il settore dei viaggi e del turismo a livello globale e Safran, produttore di motori a reazione focalizzato sui voli turistici a corto raggio. Queste posizioni ci hanno consentito di mitigare l’impatto della ripresa dei titoli value verso la fine dell’anno.

Scommettere sulla ripartenza delle economie e sugli stimoli fiscali negli Stati Uniti

Fonte: Carmignac, 12/2020

La composizione del portafoglio può variare.

Sul fronte obbligazionario, abbiamo inoltre beneficiato della ripresa dei titoli value attraverso i titoli del credito in portafoglio appartenenti ai settori ciclici. A seguito delle condizioni generali del mercato, abbiamo ridotto la duration modificata del portafoglio obbligazionario alla fine dell’anno. Ci siamo inoltre attivati per attribuire maggior peso alle scadenze a medio termine (protette da quelli che dovrebbero essere rendimenti stabili sia in Europa che negli Stati Uniti), nonché alle obbligazioni corporate e a quelle bancarie che offrono spread sufficientemente elevati per poter gestire agevolmente uno shock sui tassi d’interesse. Negli Stati Uniti abbiamo acquistato coperture sul credito nel segmento lungo della curva dei rendimenti (a 30 anni) e titoli del Tesoro protetti dall’inflazione. Riteniamo che il segmento del credito offra ancora molto valore, e soprattutto dispersione. Nel complesso, benché gli spread siano diminuiti in modo significativo negli ultimi mesi, una serie di settori di cui abbiamo parlato precedentemente presenta ancora potenziale di apprezzamento e rendimenti interessanti.

Il dollaro USA è calato approssimativamente del 9% rispetto all’euro nel corso del 2020, e il crollo potrebbe continuare poiché prevediamo che il doppio deficit statunitense (commerciale e fiscale) indebolisca il biglietto verde sul lungo periodo. La nostra esposizione alla valuta statunitense verrà quindi coperta. Al contrario, il renminbi è sostenuto da fondamentali solidi. La Cina registra un surplus commerciale, mostra un’effettiva forza competitiva, e offre quelli che sono i tassi d’interesse reali più alti a livello mondiale. Pertanto, oltre alla nostra esposizione all’euro, siamo posizionati per beneficiare dell’apprezzamento della valuta cinese.

Prospettive

Sul lungo periodo riteniamo che le azioni a crescita secolare, che abbiamo individuato nei settori tecnologico e internet, ma anche healthcare e dei consumi, continueranno a registrare performance positive grazie alle loro ottime prospettive di crescita e ai modelli di business. Tuttavia, manteniamo la prudenza nei confronti dei titoli azionari con valutazioni elevate, e prendiamo profitti in quei titoli maggiormente sostenuti dall’economia del “confinamento” e nelle società cinesi.

È probabile che tre tematiche principali possano plasmare gli eventi nel 2021.

- Il ciclo di calo dei rendimenti si è concluso nel quarto trimestre del 2020. L’approccio flessibile alla gestione del rischio ci consentirà di gestire attivamente il potenziale impatto dell’aumento dei tassi d’interesse sul nostro portafoglio obbligazionario e sulle valutazioni di alcuni titoli azionari detenuti.

- Nel 2021, le campagne vaccinali contro il Covid-19 dovrebbero spianare la strada a un graduale ritorno a stili di vita normali, e di conseguenza a un aumento dei redditi in settori come quello turistico, energetico e bancario, che dipendono da questo ritorno alla normalità.

- Infine, il sostegno della politica fiscale e di quella monetaria resterà fondamentale per agevolare la transizione verso la crescita, alimentata completamente dall’espansione economica. Negli Stati Uniti tale sostegno sarà accompagnato da un duplice cambio di orientamento politico: la nuova amministrazione democratica segna il rilancio delle politiche di stimolo in stile keynesiano, mentre la Federal Reserve punta ormai a un tasso medio di inflazione del 2% anziché a un obiettivo fisso del 2%, il che significa che l’inflazione potrebbe talvolta superare il 2%. Ci aspettiamo che questa combinazione possa innescare il deprezzamento del dollaro e la ripresa del commercio mondiale, due fattori che favoriranno i mercati emergenti.

* Per la classe A EUR acc. 50% MSCI ACW NR (USD) (dividendi netti reinvestiti) + 50% ICE BofA Global Government Index (USD). Trimestrale ribilanciato. 1 Fonte: Bloomberg, 31/12/2020 2 Fonte: US Federal Reserve, 31/12/2020

Carmignac Patrimoine A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | +8.81 % | +0.72 % | +3.88 % | +0.09 % | -11.29 % | +10.55 % | +12.40 % | -0.88 % | -9.38 % | +2.20 % | +7.06 % |

| Indice di riferimento | +15.97 % | +8.35 % | +8.05 % | +1.47 % | -0.07 % | +18.18 % | +5.18 % | +13.34 % | -10.26 % | +7.73 % | +5.28 % |

Scorri a destra per vedere la tabella completa

| 3 anni | 5 anni | 10 anni | |

|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | -1.70 % | +2.69 % | +1.93 % |

| Indice di riferimento | +2.59 % | +5.21 % | +6.39 % |

Scorri a destra per vedere la tabella completa

Fonte: Carmignac al 28/06/2024

| Costi di ingresso : | 4,00% dell'importo pagato al momento della sottoscrizione dell'investimento. Questa è la cifra massima che può essere addebitata. Carmignac Gestion non applica alcuna commissione di sottoscrizione. La persona che vende il prodotto vi informerà del costo effettivo. |

| Costi di uscita : | Non addebitiamo una commissione di uscita per questo prodotto. |

| Commissioni di gestione e altri costi amministrativi o di esercizio : | 1,51% del valore dell'investimento all'anno. Si tratta di una stima basata sui costi effettivi dell'ultimo anno. |

| Commissioni di performance : | 20,00% max. della sovraperformance in caso di performance superiore a quella dell'indice di riferimento da inizio esercizio, a condizione che non si debba ancora recuperare la sottoperformance passata. L'importo effettivo varierà a seconda dell'andamento dell'investimento. La stima dei costi aggregati di cui sopra comprende la media degli ultimi 5 anni, o dalla creazione del prodotto se questo ha meno di 5 anni. |

| Costi di transazione : | 0,63% del valore dell'investimento all'anno. Si tratta di una stima dei costi sostenuti per l'acquisto e la vendita degli investimenti sottostanti per il prodotto. L'importo effettivo varierà a seconda dell'importo che viene acquistato e venduto. |

Indice di riferimento : 50% MSCI ACWI (USD) (Dividendi netti reinvestiti) + 50% ICE BofA Global Government Index (USD). Indice ribilanciato trimestralmente. Le performance passate non sono un'indicazione delle performance future. Le performance sono calcolate al netto delle spese (escluse eventuali commissioni di ingresso applicate dal distributore). L'investimento nel Fondo potrebbe comportare un rischio di perdita di capitale. Scala di rischio dal KIID (documento contenente le informazioni chiave per gli investitori). Il rischio 1 non significa un investimento privo di rischio. Questo indicatore può cambiare nel tempo.

Carmignac Patrimoine E EUR Acc

Periodo minimo di investimento consigliato

Rischio minimo Rischio massimo

AZIONARIO: Le variazioni del prezzo delle azioni, la cui portata dipende da fattori economici esterni, dal volume dei titoli scambiati e dal livello di capitalizzazione delle società, possono incidere sulla performance del Fondo.

TASSO D'INTERESSE: Il rischio di tasso si traduce in una diminuzione del valore patrimoniale netto in caso di variazione dei tassi.

CREDITO: Il rischio di credito consiste nel rischio d'insolvibilità da parte dell'emittente.

CAMBIO: Il rischio di cambio è connesso all'esposizione, mediante investimenti diretti ovvero utilizzando strumenti finanziari derivati, a una valuta diversa da quella di valorizzazione del Fondo.

L'investimento nel Fondo potrebbe comportare un rischio di perdita di capitale.