Carmignac's Note

![[Main Media] [Carmignac Note] [Main Media] [Carmignac Note]](https://carmignac.imgix.net/uploads/article/0001/03/%5BMain-Media%5D-Carmignac%27s-Note_Market_Analysis.jpg?auto=format%2Ccompress)

E Putin invade l’Ucraina… In viaggio verso il mondo di domani?

Questo grave evento, dalle implicazioni innanzitutto umanitarie e successivamente economiche, ha colto di sorpresa la stragrande maggioranza degli osservatori occidentali e le società di gestione come la nostra.

L’invasione ha avuto luogo quando i nostri Fondi obbligazionari risultavano complessivamente investiti nel debito russo in percentuale ridotta ma d’impatto; ridotta considerati i fondamentali positivi del debito della Russia prima del suo ingresso in questa guerra inaspettata, e d’impatto a causa degli effetti delle sanzioni varate dall’Occidente contro la Russia. Le valutazioni di alcuni nostri Fondi ne hanno risentito.

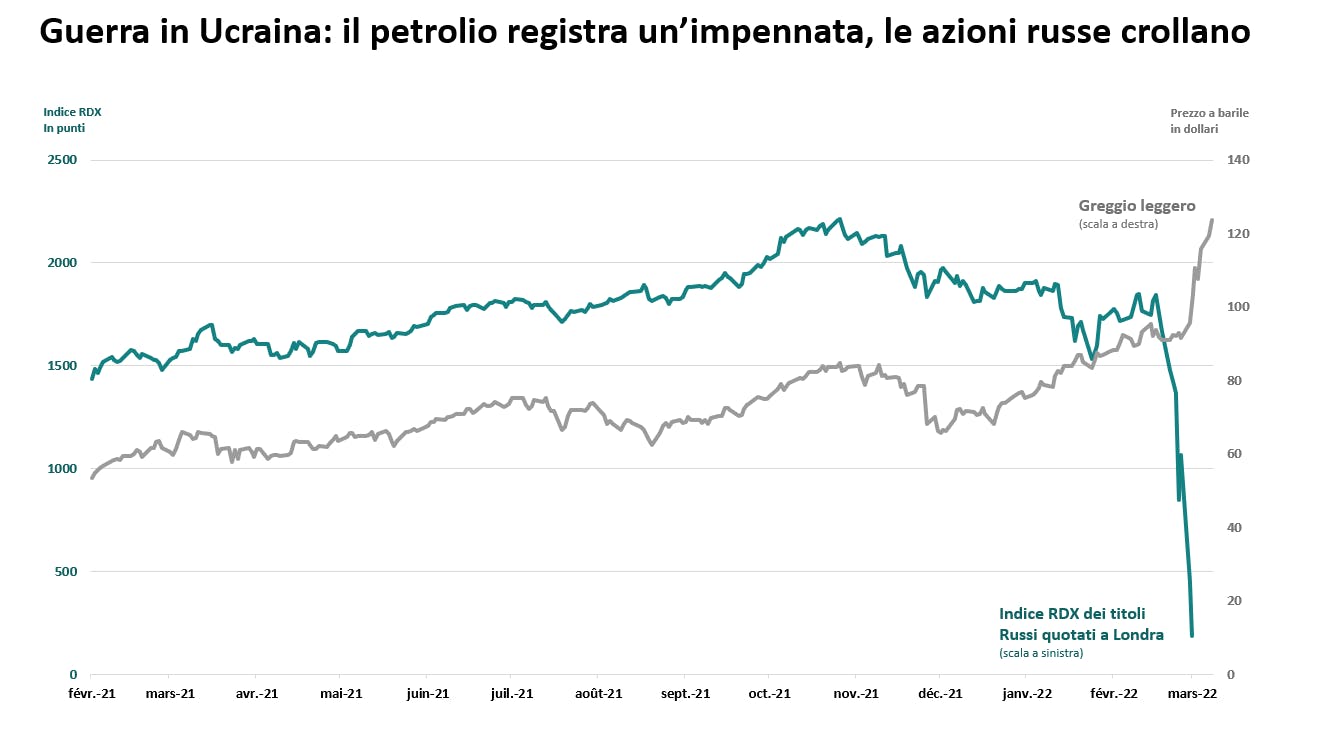

I titoli di debito russo, pubblici o privati, hanno infatti perso quasi immediatamente tra il 60% e l’80% del loro valore. Contemporaneamente, i titoli azionari russi quotati in Gran Bretagna, il più delle volte istituti di credito o produttori petroliferi o di altre materie prime industriali, hanno perso dal 92% al 99% del loro valore tra il 16 febbraio e il 1° marzo, il giorno prima della sospensione delle quotazioni. Allo stesso tempo, in Europa i prezzi del gas sono temporaneamente aumentati di due volte e mezzo, mentre le quotazioni del petrolio sono cresciute del 55%.

Fonte: Bloomberg

Perché una correzione così significativa e immediata? È possibile motivarla soltanto tenendo conto di due aspetti distinti.

Il primo è ovviamente quello delle sanzioni imposte dal mondo occidentale, che un ministro francese in un grande impeto di incoscienza ha definito di « guerra totale economica e finanziaria contro la Russia » di cui « provocheremo il crollo ». Le sanzioni più penalizzanti fino ad oggi sono l’esclusione di determinate banche dal sistema di pagamenti internazionali SWIFT, che vieta alle società escluse di ricevere i pagamenti a fronte delle loro operazioni di vendita; il congelamento degli asset della Banca Centrale russa depositati all’estero, che impedisce soprattutto di sostenere il rublo ma anche di rimborsare le obbligazioni russe in valuta estera; l’embargo sulle vendite da parte dei paesi occidentali di beni e servizi tecnologici che garantiscono il rapido blocco di molti settori di attività; il congelamento dei beni all’estero dei principali dirigenti e oligarchi russi che potrebbe indebolirne il sostegno a Vladimir Putin; l’embargo sugli acquisti di petrolio e di gas russi da parte di Americani e Britannici.

In risposta, i Russi hanno adottato misure di ritorsione quali il divieto per le società nazionali di rimborsare i loro prestiti in valuta estera, o il divieto di esportazione di determinate materie prime, che contribuiscono potenzialmente a nuove interruzioni nelle catene di produzione globali. Le sanzioni, economicamente molto pesanti, rischiano di paralizzare rapidamente l’economia russa, ma le conseguenti misure di ritorsione penalizzeranno anche tutti gli altri paesi a livello globale, accelerando le tendenze registrate prima del conflitto: inflazione e rallentamento economico.

Il secondo aspetto legato a questa brusca correzione del prezzo degli asset russi e dei combustibili fossili è quello dell’impegno della finanza globale a sostenere aspetti ambientali, sociali e di governance (ESG) volti a favorire il finanziamento dello sviluppo sostenibile. Nel contesto dell’invasione russa, una società di gestione, impegnata in un tale approccio nei confronti dei propri clienti, dei consulenti finanziari e dei selezionatori di fondi, non può continuare a investire in Russia come se niente fosse. Pertanto la reazione più logica e legittima per investitori come la nostra società è stata quella di astenersi dall’acquistare titoli russi fino a nuovo avviso. Questa decisione, condivisa da moltissime società di gestione patrimoniale, ha contribuito a intensificare il deprezzamento dei titoli russi, ben oltre il valore riconducibile alle sole sanzioni economiche.

Un costo economico molto pesante

Il rispetto degli impegni presi in materia ESG, che spinge al rialzo i prezzi dell’energia accelerando il ritmo della transizione energetica, in combinazione con sanzioni, misure di ritorsione e decisioni di alcune principali aziende occidentali di cessare le proprie attività in Russia, crea una situazione economica estrema. Quest’ultima avrà forse il vantaggio di condurre più rapidamente del previsto verso una soluzione negoziata della fine del conflitto, poiché gli effetti di questa situazione possono già essere percepiti come potenzialmente devastanti per l’economia globale nel suo complesso.

La risposta politica all’invasione russa, accolta favorevolmente dall’opinione pubblica, sommata alle misure adottate da investitori e aziende occidentali ha un costo economico molto pesante. Tuttavia, queste decisioni dimostrano i nuovi obiettivi della società: il desiderio di un’economia più “morale”, che metta in secondo piano l’esigenza di un’immediata efficienza economica che ha governato le nostre scelte economiche negli ultimi decenni.

La conferma di queste nuove aspirazioni potrebbe contribuire a radicare l’inflazione in modo duraturo nella nostra vita quotidiana, indipendentemente dalle attuali tensioni strettamente legate alla guerra in Ucraina. Le grandi decisioni politiche, che apparentemente devono accompagnare il tragico evento che ci sta traumatizzando tutti, rafforzano anch’esse il consolidamento delle tendenze inflazionistiche, moltiplicandone le fonti. Accelerazione della transizione energetica, aumento dei budget per gli armamenti, ridefinizione delle rotte di approvvigionamento energetico, delocalizzazioni degli impianti produttivi, rappresentano tutte, infatti, decisioni che alimenteranno l’inflazione per anni, prima di generare qualunque tipo di efficienza economica.

In tal senso, il conflitto russo-ucraino potrebbe decretare la fine delle dinamiche disinflazionistiche degli ultimi quarant’anni, basate su una forte integrazione economica globale e fattori demografici virtuosi, dando inizio a un nuovo ordine economico. Si tratterebbe di un nuovo ordine economico caratterizzato da un certo ripiegamento su di sé a livello economico, una “de-integrazione” volta a favorire l’indipendenza industriale ed energetica, di cui la pandemia e le tensioni geopolitiche attuali hanno messo nettamente in luce l’esigenza. Questa inversione di tendenza del ciclo lungo, dalla disinflazione all’aumento dell’inflazione, farebbe ritornare in auge, dopo un lungo periodo di oblio, i settori dell’economia tradizionale, a condizione che le numerose restrizioni al loro reinsediamento vengano riesaminate in modo razionale. I progressi tecnologici in atto dovrebbero agevolare questo ritorno parziale al mondo precedente, promettendo di conferirgli nel tempo un’efficienza straordinaria. È forse questo il “mondo di domani”?

![[Divider] [Carmignac Note] Blue sky and building [Divider] [Carmignac Note] Blue sky and building](https://carmignac.imgix.net/uploads/article/0001/11/be5cc29afb5283f73a810bcb5b36e50673c56e99.png?auto=format%2Ccompress)

Strategia di investimento

Il mese di febbraio è stato contrassegnato dall’aumento della volatilità sui mercati finanziari. Nel momento dell’invasione russa dell’Ucraina, i mercati erano già indeboliti dalle prospettive di inasprimento monetario annunciato dalle principali Banche Centrali occidentali. Il nuovo contesto rafforza le tendenze che avevamo identificato prima dell’invasione russa: resilienza dell’inflazione e rallentamento economico, in vista dei quali avevamo ampiamente avviato la trasformazione dei nostri portafogli. Sebbene gli asset russi finora abbiano subìto le correzioni più significative, è ormai plausibile aspettarsi un effetto domino generalizzato sulle altre asset class, soprattutto poiché ad oggi il rischio di recessione non può più essere ignorato.

Sebbene le nostre strategie di copertura stiano continuando a sostenere in modo particolare la performance dei nostri Fondi misti in un contesto di turbolenze sui mercati, l’esposizione al debito sovrano e al credito della Russia all’interno di Carmignac Patrimoine, benché limitata a meno del 5%, ci ha penalizzati. Avevamo aperto queste posizioni quasi due anni fa, in un’ottica di lungo periodo in base a considerazioni finanziarie ed extra finanziarie, come siamo soliti fare in tutte le circostanze. Il conflitto ha colto di sorpresa la comunità internazionale e gli investitori. In questo contesto, la dislocazione del mercato russo non ha consentito di liquidare totalmente i nostri investimenti, a condizioni tali da garantire l’interesse dei nostri clienti.

Abbiamo continuato a ridurre i rischi nei portafogli durante il mese di febbraio, in particolare contestualmente all’aumento delle tensioni geopolitiche.

Ad oggi, siamo fortemente focalizzati sull’impatto che il conflitto militare in Ucraina potrebbe avere sull’inasprimento delle politiche monetarie annunciato dalle Banche Centrali. Negli Stati Uniti, l’impatto del conflitto sulla politica annunciata dalla Federal Reserve dovrebbe restare abbastanza contenuto. Al contrario, per la sua vicinanza geografica e per l’impatto economico molto più marcato del conflitto sull’economia europea, le ricadute sulla politica futura della Banca Centrale Europea (BCE) dovrebbero essere più significative, anche se in occasione dell’ultima riunione, una settimana fa, la BCE ha confermato di volersi attenere alla logica dell’inasprimento monetario espresso nella riunione precedente a febbraio. Ha infatti annunciato l’intenzione di interrompere gli acquisti di asset obbligazionari al più tardi nel terzo trimestre del 2022. Tuttavia, il suo Presidente Christine Lagarde ha optato per una cauta flessibilità riguardo al primo futuro aumento dei tassi di riferimento.

In questo contesto, abbiamo deciso di mantenere un posizionamento molto difensivo, quanto meno abbastanza a lungo per poter intravedere una risoluzione del conflitto, l’adozione di misure fiscali in Europa e in Cina, o la capitolazione dei mercati. Continuiamo a monitorare attentamente lo sviluppo degli eventi in Ucraina e l’inasprimento delle politiche monetarie in atto. Al momento giusto, aumenteremo la nostra esposizione riducendo le coperture. La volatilità attuale offrirà molte opportunità di investimento che intendiamo cogliere.

Al momento della stesura della presente nota, il 14 marzo, l’esposizione azionaria della gamma Patrimoine è inferiore al 5%, e la duration della componente obbligazionaria risulta quasi pari a zero.

Fontes: Carmignac, Bloomberg, 10/03/2022

Carmignac Patrimoine A EUR Acc

Periodo minimo di investimento consigliato

Rischio minimo Rischio massimo

AZIONARIO: Le variazioni del prezzo delle azioni, la cui portata dipende da fattori economici esterni, dal volume dei titoli scambiati e dal livello di capitalizzazione delle società, possono incidere sulla performance del Fondo.

TASSO D'INTERESSE: Il rischio di tasso si traduce in una diminuzione del valore patrimoniale netto in caso di variazione dei tassi.

CREDITO: Il rischio di credito consiste nel rischio d'insolvibilità da parte dell'emittente.

CAMBIO: Il rischio di cambio è connesso all'esposizione, mediante investimenti diretti ovvero utilizzando strumenti finanziari derivati, a una valuta diversa da quella di valorizzazione del Fondo.

L'investimento nel Fondo potrebbe comportare un rischio di perdita di capitale.