Obbligazioni sostenibili: un’opportunità di investimento?

In quanto investitori attivi, impegnati a integrare gli aspetti ambientali, sociali e di governance (ESG) all’interno dei nostri portafogli, Carmignac investe in obbligazioni sostenibili.

Cosa sono le obbligazioni sostenibili?

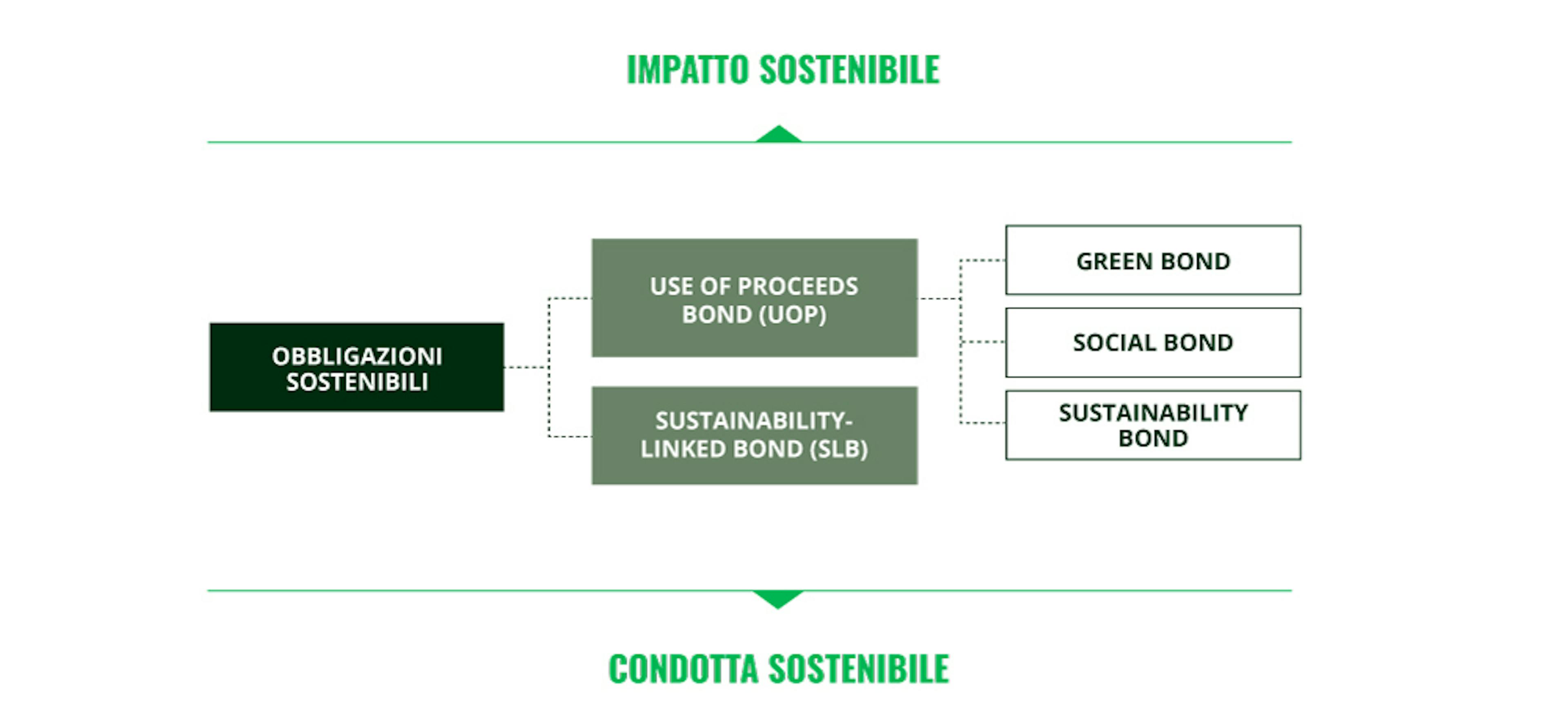

Utilizzate in modo intercambiabile con altre terminologie quali “obbligazioni GSS+” (obbligazioni green, social, sustainable e obbligazioni con denominazioni diverse) o “obbligazioni ESG”, le obbligazioni sostenibili sono titoli di debito emessi da enti pubblici o privati che integrano aspetti ESG attraverso:

Un approccio “Use of Proceeds” (per le obbligazioni UoP), dove l’emittente si impegna a destinare i proventi realizzati a beneficio di un determinato progetto ambientale e/o sociale. A questa categoria appartengono principalmente obbligazioni green, sociali e legate alla sostenibilità. Anche le obbligazioni blue e transition (legate a progetti marini o alla transizione energetica) rientrano in questa categoria;

Obiettivi di sostenibilità (per le obbligazioni SLB); i proventi realizzati vengono utilizzati per scopi aziendali generali e non sono vincolati ad alcun progetto ambientale e/o sociale specifico. Tuttavia, al momento dell’emissione, l’emittente sceglie uno o più “Key Performance Indicator” (KPI) e “Sustainability Performance Target” (SPT) di sostenibilità, che si impegna a raggiungere entro una “data di monitoraggio target”. Se l’emittente non rispetta l’obiettivo SPT, molto spesso viene penalizzato dall’attivazione di un “incremento della cedola” o “premio” per tutto il periodo di vita residuo dell’obbligazione.

Le obbligazioni sostenibili sono destinate a durare nel tempo?

Riteniamo che le obbligazioni sostenibili possano svolgere un ruolo importante nel contribuire ad allocare il capitale a favore di specifici obiettivi ambientali e/o sociali (per le obbligazioni UoP), oltre che nell’incentivare gli emittenti a migliorare la propria condotta legando l’onere del finanziamento a impegni a favore della sostenibilità (per le obbligazioni SLB).

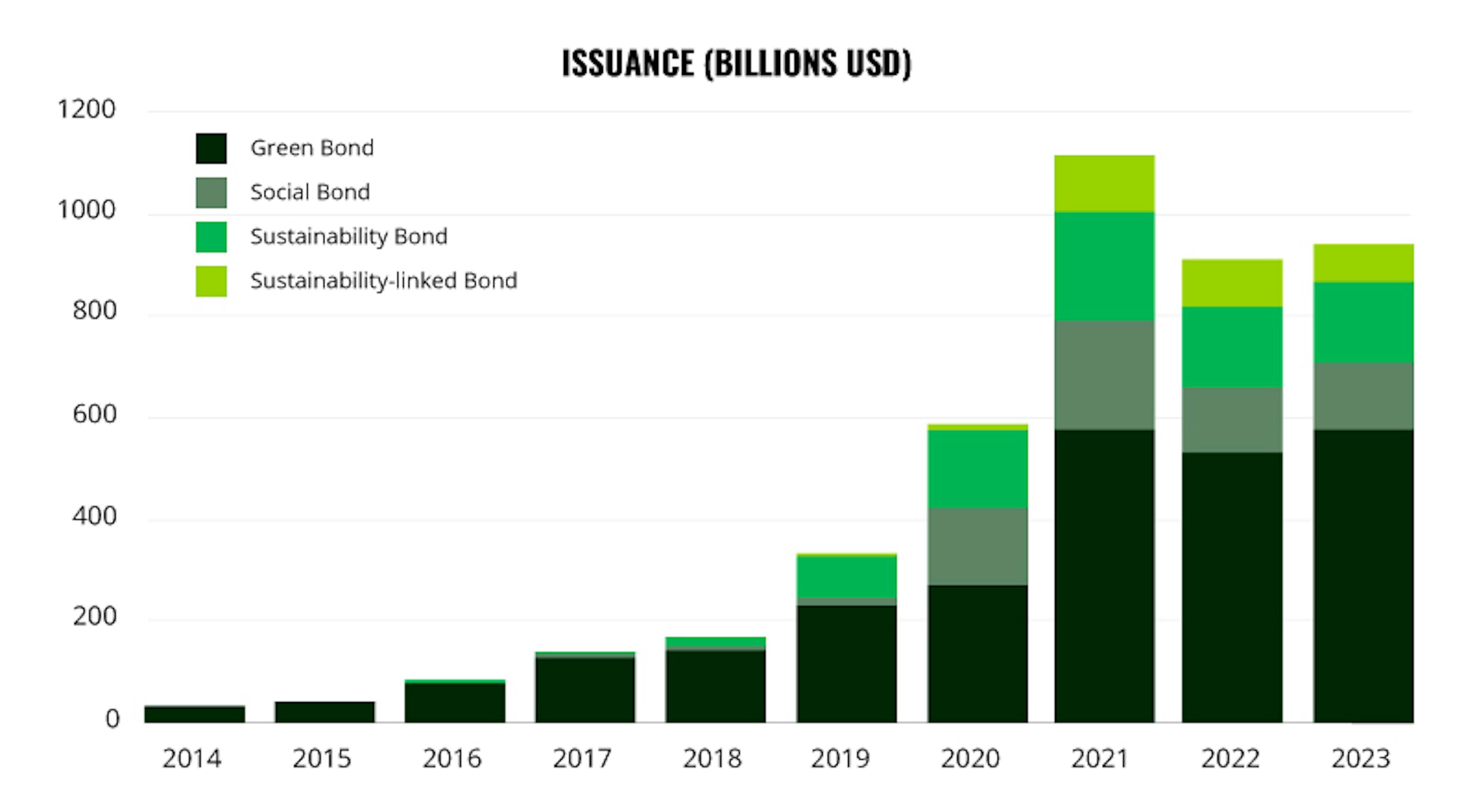

Come indicato di seguito, finora il 2021 è stato l’anno in cui si è registrato un picco di emissioni di obbligazioni sostenibili. Nel 2023, abbiamo rilevato un lieve aumento rispetto al 2022 (3%1), che aveva visto un calo significativo rispetto ai livelli elevati registrati nel 2021.

Emissione globale di obbligazioni sostenibili:

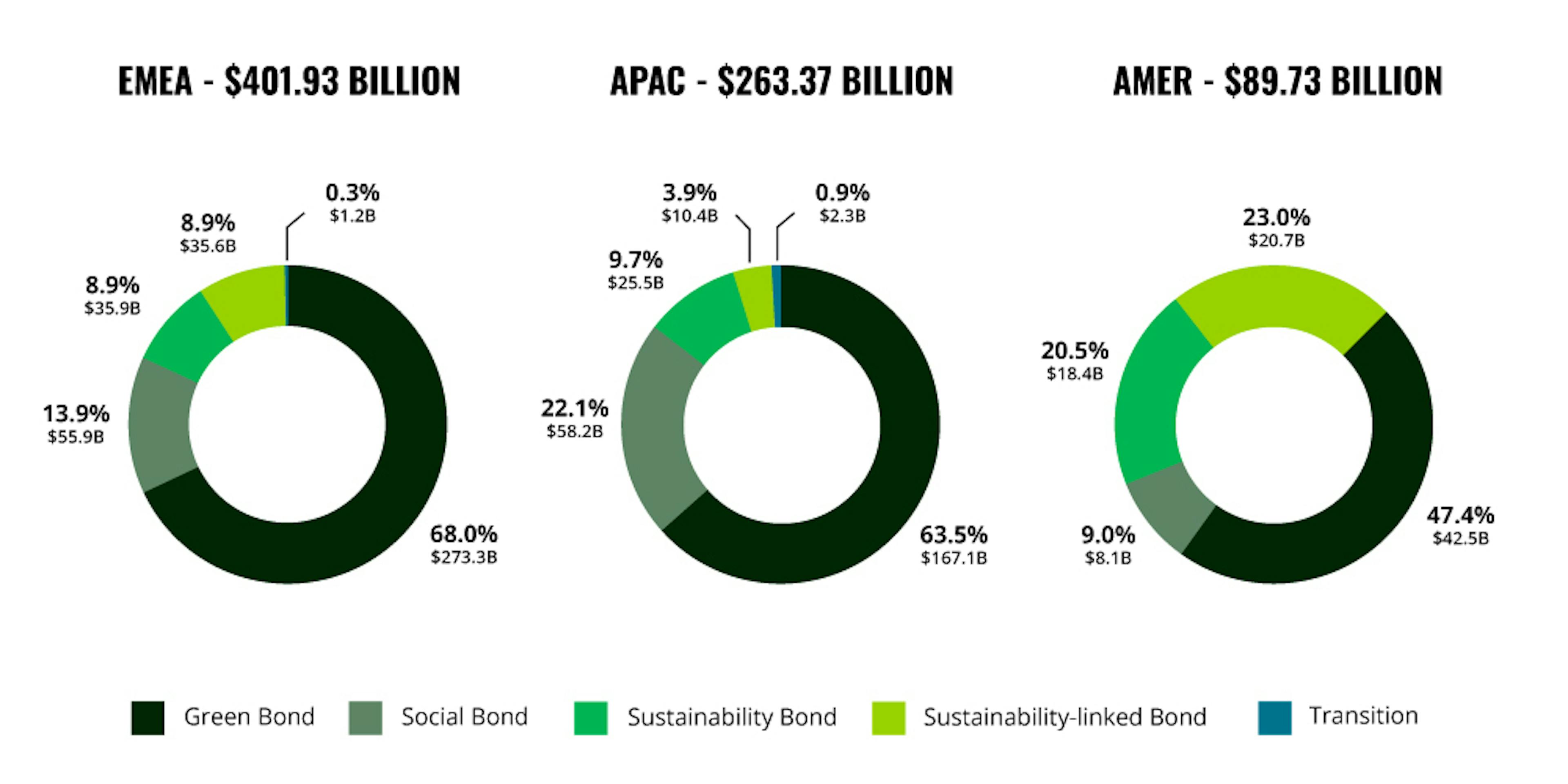

I dati del 2023 hanno evidenziato un volume record di emissioni di obbligazioni green “use of proceeds”, che si sono attestate al primo posto nell’area EMEA, APAC e in America, e una forte diminuzione dei volumi di emissioni di obbligazioni SLB.

Secondo Bloomberg, i collocamenti di obbligazioni green da parte di aziende e governi sono aumentati a 575 miliardi di USD, con un incremento rispetto al 2022, superando il dato di 573 miliardi di USD del 2021. Le obbligazioni SLB hanno registrato la diminuzione più significativa in termini di volumi delle emissioni nel 2023, in calo del 22% rispetto all’anno precedente, con 68 miliardi di USD.

Emissione di obbligazioni sostenibili per regione:

La nostra convinzione sulle obbligazioni sostenibili

Riteniamo che le emissioni di obbligazioni sostenibili proseguiranno in futuro, in considerazione dei seguenti fattori:

Vi è un crescente interesse da parte degli investitori, tra cui Carmignac, che stanno sempre più integrando gli aspetti ESG nelle loro strategie di investimento per soddisfare la domanda dei clienti e in linea con le proprie strategie di investimento;

Le autorità di regolamentazione stanno intraprendendo iniziative per garantire la riallocazione del capitale a favore di obiettivi di sostenibilità, e;

Gli emittenti continuano a cercare di dimostrare il proprio impegno nei confronti degli aspetti legati alla sostenibilità nelle loro strategie, guidati da autorità di regolamentazione, investitori e altre controparti coinvolte.

Pur considerando lo sviluppo delle obbligazioni sostenibili come uno sviluppo positivo, si devono anche riconoscere i difetti di questi strumenti di debito tematici. Il mercato delle obbligazioni sostenibili rimane in parte non regolamentato (fatta eccezione per le obbligazioni green che recepiscono le ultime disposizioni del European Union Green Bond Standard o “EU GBS”), ed è quindi importante che gli investitori prestino la dovuta attenzione per essere sicuri che le caratteristiche di sostenibilità dello strumento in cui investono soddisfino le loro aspettative.

Investimento Sostenibile: La nostra convinzione

La nostra missione è creare valore per i nostri clienti e contribuire a ottenere risultati positivi per la società e l’ambiente integrando le considerazioni ambientali, sociali e di governance (ESG) nei nostri processi di investimento e operando in qualità di investitori attivi.Scopri il nostro approccioRecenti analisi

Le nostre aspettative sull'ambiente attraverso il Clima

Le nostre aspettative sociali attraverso la Responsabilizzazione

Le nostre aspettative sulla governance attraverso la Leadership

Communicazione di marketing. Si prega di consultare il KID/prospetto prima di prendere una decisione finale di investimento. Questo documento è destinato ai clienti professionali.

La decisione di investire in detto fondo dovrebbe tenere conto di tutti i suoi obiettivi e le sue caratteristiche descritte nel relativo prospetto.

Il presente documento non può essere riprodotto, totalmente o parzialmente, senza la previa autorizzazione della Società di gestione. Il presente documento non costituisce né un’offerta di sottoscrizione né una consulenza di investimento. Le informazioni contenute nel presente documento possono essere parziali e possono essere modificate senza preavviso.

Alcuni soggetti o paesi potrebbero subire restrizioni di accesso ai Fondi. I Fondi non sono registrati ai sensi del Securities Act statunitense del 1933. I Fondi non possono essere offerti o venduti, in maniera diretta o indiretta, a beneficio o per conto di una “U.S. Person” secondo la definizione della normativa statunitense Regulation S e FATCA. I rischi, le commissioni e le spese applicate sono descritti nel KID (documento contenente le informazioni chiave). I Fondi non sono a capitale garantito e gli investitori possono perdere parte o tutto il loro capitale. La Società di gestione può interrompere la promozione nel Suo paese in qualsiasi momento. Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link: https://www.carmignac.it.

Copyright: i dati pubblicati su questa presentazione sono di esclusiva proprietà dei titolari menzionati su ogni pagina.

In Svizzera: Gli investitori possono accedere a un riepilogo dei loro diritti in italiano al seguente link sezione 6: https://www.carmignac.ch/it_CH/article-page/informazioni-sulla-regolamentazione-1762. I prospetti, il KID e i rapporti di gestione annui sono disponibili sul sito internet www.carmignac.ch e presso il nostro rappresentante di gestionein Svizzera, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Il soggetto incaricato dei pagamenti è CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon.

CARMIGNAC GESTION

24, place Vendôme - F - 75001 Paris - Tél: (+33) 01 42 86 53 35 - Società di gestione di portafogli autorizzata dall'AMF - S.A. con capitale di 13500 000 € - R.C. di Parigi B 349 501 676

CARMIGNAC GESTION Luxembourg - City Link - 7, rue de la Chapelle - L-1325 Luxembourg

Tel: (+352) 46 70 60 1- Filiale di Carmignac Gestion - Investment fund management company approved by the CSSF. S.A. con capitale di 23 000 000 € - R.C.S. Lussemburgo B 67 549